曾经,“躺着赚钱”的定向增发项目曾是少数机构投资者眼中的香饽饽。然而,随着近日南京银行140亿元定增预案“流产”,如今这一香饽饽的吸引力正在减弱。

申万宏源证券统计显示,截至8月6日,处于已过会和已获批的正常待审定向增发项目环比减少4宗,仅有126宗,发行价或底价倒挂的项目有29宗,环比持平。从募资额看,今年上半年共有158家上市公司成功实施增发股票,募资额达3658.69亿元,相比2017年上半年195家上市公司6672.21亿元的定增募资额,同比下降超过40%。其中,今年7月30日至8月3日期间的7宗定增项目集体调减募资额,整体下调逾五成。

定增市场的变化让参与其中的机构投资者感受最深。截至8月6日,今年以来定向增发主题基金近七成为负收益,最差的亏损超过20%。

在2015年A股大幅上扬时,定向增发成为很多上市公司争先恐后再融资的有力工具。然而,自2016年开始,随着市场回落,定向增发类产品频频出现“踩雷”事件,向市场发出警报。从今年的情况看,退市吉恩给此前参与定增的3家基金专户产品带来冲击,而金龙机电、乐视网大跌也令参与定增的基金产品损失惨重。

证监会有关部门负责人曾表示,定增定价机制选择存在较大套利空间,广为市场诟病。定增股票品种以市场约束为主,主要面向有风险识别和承担能力的特定投资者,因此发行门槛较低,行政约束相对宽松。但从实际运行情况来看,投资者往往看中发行价格相比市价的折扣,忽略公司的成长性和内在投资价值。过分关注价差会造成资金流向以短期逐利为目标,不利于资源有效配置和长期资本的形成。限售期满后,套利资金集中减持,对市场形成较大冲击,也不利于保护中小投资者合法权益。

2017年以来,监管机构接连出台再融资新规与减持新规,规范市场秩序,对定增市场及定增基金产生了显著影响。九泰基金致远权益投资事业部总监刘开运表示,再融资新规出台后,由于定增发行价的定价基准日发生了变化,潜在的发行折价率出现明显下滑,“打折买股票”的效应随之减弱,很多投资者转而选择发行可转债等方式再融资。

刘开运表示,定增投资市场经历过去2年的较大起伏,目前看仍有较好的投资价值。定增项目有锁定期,在高换手率的A股市场,定增项目是一种有效的中长期投资资产配置工具。随着近期定增市场的优胜劣汰,真正具备持续业绩表现的上市公司得以存活并延续定增融资,而随着定增融资主体的资质不断优化,真正具备长期投资理念的投资者,也会获得更好的投资机遇。(本报记者 周 琳)

总奖金达百万美元,电子竞技“中国名片”助推中华文化海外传播全球规模最大的移动...[详情]

人民网北京8月9日电 (朱紫阳)8月8日,应急管理部党组书记、副部长黄明在浙江绍...[详情]

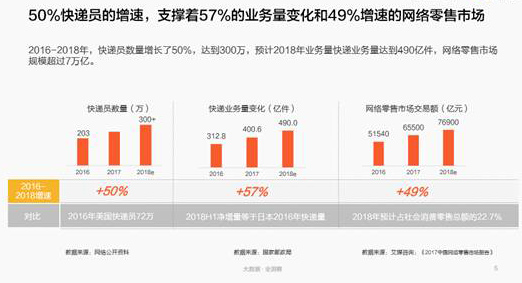

人民网北京8月9日电 (记者 董菁)近日发布的《2018快递员群体洞察报告》显示,2...[详情]

2018年8月8日,作为第十二届金鹰电视艺术节五大主体活动之一的金鹰电竞体育盛典于北...[详情]